Si su apartamento o vivienda sufrió daños o fue destruido por un evento catastrófico y usted tiene seguro de arrendatario, éstos consejos lo ayudarán a realizar una negociación y obtener resultados justos y completos en su reclamación al seguro. Las pólizas de seguros de arrendatarios contienen su nombre y la dirección de la vivienda en que usted vivía y típicamente ofrecen Cobertura de Propiedad Personal (Cobertura C), para cubrir el costo de limpieza o reemplazar sus pertenencias, y Coberturaa de Pérdida de Uso (Cobertura D) para cubrir gastos adicionales de vida que usted incurra hasta que encuentre una vivienda de reemplazo o apartamento.

¿Cuánta cobertura usted tiene?

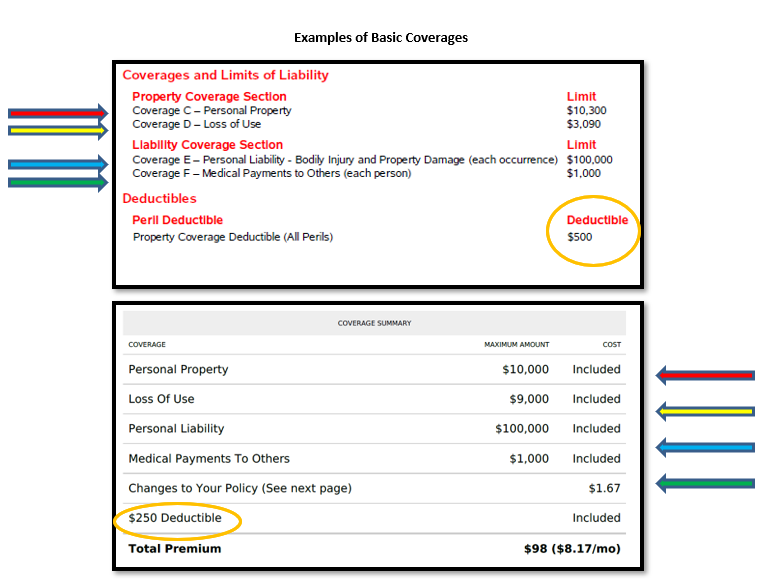

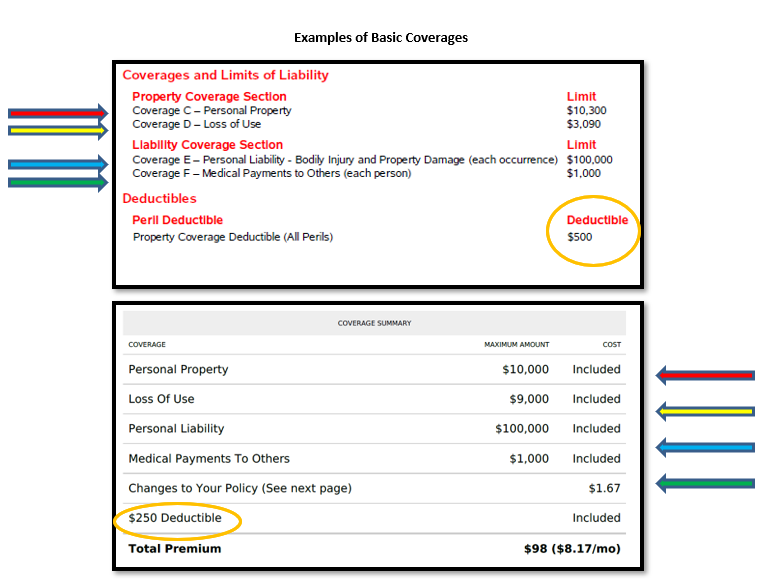

La primera página de su póliza llamada “Página de Declaraciones (Dec)”, enumerará cuanta cobertura usted tiene por cada sección, además de cualquiera otra cobertura adicional (llamados “endosos” o “riders”) incluida en su póliza. Lea cuidadosamente. Tan pronto tenga un sentido general de la cantidad máxima que puede colectar en beneficios de su seguro, enfoquése en descifrar el valor/cantidad de sus perdidas.

Su póliza cubre los gastos de limpieza y reemplazo de sus pertenencias (lo que usted se llevaría si se muda), además de cobertura para gastos adicionales hasta que se mude a un nuevo alquiler. Si su propiedad alquilada fue destruida, es muy probable que necesitará cada centavo disponible de sus beneficios. Si su vivienda sufrió daños, el valor/cantidad de los daños puede o no ser el máximo de sus beneficios disponibles.

Cobertura C (Propiedad Personal o Contenido) incluye los beneficios a los que usted tiene derecho para limpiar o reemplazar sus pertenencias o “cosas.” La Cobertura C puede incluir sub-limitaciones especiales que indican la cantidad total que su aseguradora le pagará por cada categoría. Las sub-limitaciones típicamente están enumeradas en las letras pequeñas de su póliza. Su póliza podrá incluir además “riders” que proveen cobertura adicional. Algunas limitaciones comunes de contenidos incluyen:

- Dinero- $150-$500

- Valores- $1,000

- Propiedad de Negocio- $500-$2,500

- Remolques- $1,000

- Computadoras/Equipos Electrónicos- $5,000

Cobertura D (Pérdida de Uso o Gastos Adicionales de Vida) incluye los beneficios a los que usted tiene derecho por haber perdido su alquiler, para que su hogar pueda mantener su estándar de vida normal. Las coberturas y limitaciones varian por compañía, asi que verifique su página de declaraciones y las letras pequeñas de sus limitaciones en “Pérdida de Uso.” Tal vez encuentre limitaciones en cantidades monetarias, limitaciones de tiempo, limitaciones de dólar y tiempo o “Pérdida Actual Sostenida.”

¿Qué debe saber usted sobre cómo presentar su reclamación?

Si su propiedad de alquiler ha sufrido daños o fue destruida, presente su reclamación al seguro lo antes posible. Si su propiedad no sufrió daños, podría aplicar la cobertura de “Gastos Adicionales de Vida” si usted ha sido desplazado debido a una evacuación mandatoria (normalmente limitada a dos semanas). Si la comida en su refrigerador se dañó (pudrió) a causa del desastre interrumpiendo los servicios de electricidad, verifique su póliza para ver los términos para interrupción de la energía eléctrica. El Departamento de Seguro de su Estado puede ayudarle a encontrar la manera de contactar a su aseguradora.

Una vez presente su reclamación, solicite copia completa de su póliza. La póliza incluye la página de “declaraciones” como el ejemplo superior, pero también incluye el contrato/póliza de seguros y todos los endosos que podrían explicar como su póliza pagaria su reclamación, que usted tiene que hacer y cualquier exclusión o limitaciones que apliquen a su situación, incluyendo sub-limitaciones especiales. Si necesita ayuda para solicitar su póliza, use la carta modelo de UP en el siguiente enlace www.uphelp.org/sample.

La documentación es clave, asi que presente sus solicitudes por escrito y de manera clara. Explique que necesita, cuando lo necesita y porque tiene derecho a ello. Mantenga una libreta de notas y record de nombres de las personas con las que habló, cuando habló con ellas (dia/hora) y que dijeron. Mantenga toda su documentación junta y organizada. Por igual, mantenga notas de todas las comunicaciones con su arrendatario.

Por ejemplo, si usted usualmente paga $1,500 de alquiler por mes, pero ahora paga $2,000 por su alquiler temporero en lo que espera que su vivienda previa sea reparada, los $500 adicionales son un incremento en gastos. Si el gasto mensual de comida era $500 pero ahora tiene que comer afuera y sus gastos son ahora $1,000, entonces los $500 adicionales son un incremento en gastos. Sin embargo, si pagaba $150/mensual en utilidades (agua/luz, etc.) antes, pero ahora esta incluido en su alquiler, su aseguradora podría deducir esa cantidad porque usted se esta ahorrando $150/mensual.

Usted tiene derecho al mismo estándar de vida a ante de su pérdida, mismo número de habitaciones, baños, amenidades, aire acondicionado, tipo de comunidad, etc. Pregunte a su aseguradora por la lista de lo que incluye la cobertura de “Gastos Adicionales de Vida” o ALE (siglas en inglés). Típicamente cubre millaje adicional por desplazo de su ubicación normal, el establecimiento de su cuenta nueva de tarifas (“fees”) en vivienda temporal, fotocopias y gastos de correo relacionado a su reclamación, gastos de mudanza, gastos de alojamiento de mascotas, entre otros.

Esta cantidad de cobertura esta incluida en la sección titulada “Cobertura D.” Si usted se esta quedando con algún familiar o amigo, pregunte por adelantos. Usted puede negociar con su compañía aseguradora por una cantidad basada en el valor justo de alquiler de la vivienda que usted perdió. Puede continuar reclamando gastos adicionales de vida mientras este en la vivienda temporal. La mayoría de las polizas especifican “periodo más corto requerido para reparar o reemplazar los daños en la propiedad o para reestablecerse en otro lugar.” Esta cobertura termina cuando usted regresa a su vivienda de alquiler anterior o se establece en otro lugar.

Consejos para Reclamaciones de Contenido/ Propiedad Personal

El próximo paso es hacer inventario de las perdidas de propiedad personal. Estas son su pertenencias, lo que usted se llevaria si se muda. Esto lo puede realizar usando nuestra publicación de Consejos para Reclamaciones de Inventarios del Hogar y Contenido (“Home Inventory and Contents Claim Tip”) en el siguiente enlace www.uphelp.org/pubs/home-inventory-and-contents-claims-tips-. Para empezar, pregunte por un adelanto de su “ Cobertura C”. Si usted ha sufrido una pérdida total y sus límites son bajitos, pregunte (por escrito) por un relevo del requisito de inventario y “retirar dinero/solucionar límites de su contenido/propiedad personal.” Si su compañía aseguradora insiste en requerir el inventario de su propiedad personal, usted puede descargar el formulario pre-lleno de inventarios en la página web de UP en el siguiente enlace: www.uphelp.org/samples. Usted puede solicitarnos una copia en papel de nuestro libro sobre recuperación de desastres y guías de inventario (“Disaster Recovery Handbook and Household Inventory Guide”) escribiendo al siguiente correo electrónico: info@uphelp.org

Su póliza podría tener límites o “riders” en ciertas categorías de posesiones. Las limitaciones más comunes de contenido son: dinero ($150-$500), valores ($1,000), propiedad de negocio ($500-$2,500), computadoras /equipos electrónicos ($5,000).

Algunos artículos usualmente no estan cubiertos: autos, animales, pájaros y peces; propiedad de compañeros de cuartos “roommates”; motor y vehículos recreacionales.

Su póliza de seguros probablemente le de el derecho a su compañía aseguradora de aplicar “depreciación” a su propiedad calculando cuanto le deben a usted. Depreciación es una deducción en el valor de su propiedad personal debido a uso y deterioro atribuido a la edad y condiciones inmediatamente antes que fuese dañada o destruida. Es importante que entienda 3 cosas sobre la depreciación:

- No hay una fórmula estándar, la depreciación es subjetiva y negociable.

- Algunos artículos no pierden valor debido a edad y no deben ser depreciados.

- Algunas veces la deducciones de depreciación son recuperables, aveces no.

Tan pronto usted presente un “Proof of Loss” (documento de Evidencia de Pérdida juramentado) o un inventario de propiedad personal, su asegurador le enviará un cheque por el valor de “Craig List” de todo lo que esta sujeto a depreciación. Es común que los ajustadores cometan errores pero raras veces es a su favor. Haga resistencia si su ajustador deprecia todo basado en un porcentaje alto o reducido el valor de los artículos que estaban en buenas condiciones. Asegúrese de guardar todos sus recibos.

¿Costo de Reemplazo o Valor Monetario Actual?

Después de una pérdida, su aseguradora le hará un cheque por el contenido usando el “valor monetario actual” (ACV, siglas en inglés). El Valor Monetario Actual es el valor de la propiedad a la que usted tiene derecho antes de la pérdida. La mayoría de las pólizas de arrendatarios incluyen esta cobertura pero no todas. Asegúrese de buscar el endoso de “costo de reemplazo” en su página de declaraciones y póliza. El costo de reemplazo es equivalente al costo de la cantidad que le costará reemplazar sus pertenencias a artículos nuevos después de su pérdida. Si tiene cobertura de costos de reemplazo, usted tendrá la oportunidad de reemplazar los artículos y de presentar los recibos a su compañía aseguradora por la diferencia entre el precio del costo de reemplazo al precio del artículo hoy y el valor monetario actual inicialmente (cantidad que le pagaron luego de aplicar depreciación). Si usted a sufrido una pérdida total y sus limites son bajos, tal vez pueda omitir este proceso al preguntar (por escrito) por un relevo del requisito de inventario y “retirar dinero/solucionar límites de su contenido/propiedad personal”.

¿Cuál es el resultado final?

Le recomendamos que piense que su reclamación al seguro es como una negociación y debe tomar pasos pro-activos para colectar todos sus beneficios. El proceso no le es familiar, pero usted pagó por su cobertura, servicio de reclamación y tiene el derecho a un trato justo. Mantenga notas y rastros de documentos. Comuniquése por escrito mediante correo o correo electrónico lo más que pueda. Sea respetuoso pero asertivo. Dele a su compañía aseguradora la oportunidad de hacer lo correcto pero no sea fácil de convencer. Es su obligación cooperar con su aseguradora proveyendo información sobre sus perdidas y lo que usted necesita. Aunque su póliza es un contrato legal, no tema en solicitar excepciones o extensiones y si su interpretación de la póliza es razonable, insista. Finalmente, recuerde que la recuperación es un maratón, no un salto y United Policyholders esta aqui para ayudarlo.